1. Splittingtarif und Berechnung

2. Splittingverfahren

3. Splittingtabellenberechnung

4. Voraussetzungen und Beantragung

5. Splittingvorteile online berechnen

6. Lohnsteuerklassen für Ehegatten optimieren

Netto Brutto Rechner

Einkommensteuerrechner

Nettolohnrechner

Arbeitslosengeldrechner

Lohnabrechnung online

Mehrwertsteuerrechner

Stundenlohn berechnen

Lohnrechner

Lohnsteuerrechner

Minijob-Rechner

Gleitzonenrechner

Abfindungsrechner

Fünftelregelung

Steuerklassenrechner

Rentenrechner

Firmenwagenrechner

Gehaltsrechner

Rentenbesteuerung

Steuertabelle berechnen

Einkommensteuertabelle berechnen

Splittingtabelle berechnen

Lohnsteuertabelle berechnen

Splittingtabellen für 2024, 2023, 2022 und früher + PDF-Rechner

Hier lassen sich Splittingtabellen kostenlos herunterladen oder online im PDF-Format berechnen. Zudem lässt sich der Steuervorteil der Splittingtabelle gegenüber der Grundtabelle ermitteln.

|

|

Zu den Favoriten hinzufügen Zu den Favoriten hinzufügen

| TOP ▲ |

Eine Splittingtabelle ist eine Einkommensteuertabelle, in welcher die zu zahlende Einkommensteuer (ESt), Kirchensteuer und der Solidaritätszuschlag in Abhängigkeit vom zu versteuernden Einkommen nach dem Splittingtarif berechnet wird. Der Splittingtarif ist anzuwenden bei zusammenveranlagten Ehegatten bzw. Lebenspartnern und bezieht sich auf das gemeinsame Einkommen. Für getrennt Veranlagte bzw. Einzelveranlagte können die Steuern unter dem Link Steuertabelle.com.de/Grundtabelle.php Grundtabellen nach dem Grundtarif berechnet werden. Die Zusammenveranlagung bei Ehegatten bzw. Partnern ist wegen der Ausnutzung von Freibeträgen und Progressionseffekten in der Regel günstiger als eine getrennte Veranlagung. Nachfolgend finden sich vorgefertigte Einkommensteuer-Splittingtabellen im PDF-Format zum Download. Zusätzlich lassen sich entsprechende Grundtabellen herunterladen.

Splittingtabellen 2020-2024 im PDF Format

Grundtabellen 2020-2024 im PDF Format

Splittingtabelle 2024

| Zu verst.Eink. | Einkommensteuer | Durchschn. Steuersatz | Grenzsteuersatz |

|---|---|---|---|

| 20.000 | 1.759 | 8,80 % | 25,06 % |

| 25.000 | 3.057 | 12,23 % | 26,87 % |

| 30.000 | 4.446 | 14,82 % | 28,68 % |

| 35.000 | 5.925 | 16,93 % | 30,49 % |

| 40.000 | 7.495 | 18,74 % | 32,30 % |

| 45.000 | 9.155 | 20,34 % | 34,12 % |

| 50.000 | 10.906 | 21,81 % | 35,93 % |

| 55.000 | 12.748 | 23,18 % | 37,74 % |

| 60.000 | 14.680 | 24,47 % | 39,55 % |

| 65.000 | 16.703 | 25,70 % | 41,36 % |

| 70.000 | 18.797 | 26,85 % | 42,00 % |

| 75.000 | 20.897 | 27,86 % | 42,00 % |

| 80.000 | 22.997 | 28,75 % | 42,00 % |

| 85.000 | 25.097 | 29,53 % | 42,00 % |

| 90.000 | 27.197 | 30,22 % | 42,00 % |

| 95.000 | 29.297 | 30,84 % | 42,00 % |

| 100.000 | 31.397 | 31,40 % | 42,00 % |

| 105.000 | 33.497 | 31,90 % | 42,00 % |

| 110.000 | 35.597 | 32,36 % | 42,00 % |

| 115.000 | 37.697 | 32,78 % | 42,00 % |

| 120.000 | 39.797 | 33,16 % | 42,00 % |

| 125.000 | 41.897 | 33,52 % | 42,00 % |

| 130.000 | 43.997 | 33,84 % | 42,00 % |

| 135.000 | 46.097 | 34,15 % | 42,00 % |

| 140.000 | 48.197 | 34,43 % | 42,00 % |

Beschreibung Splittingtarif mit Berechnung

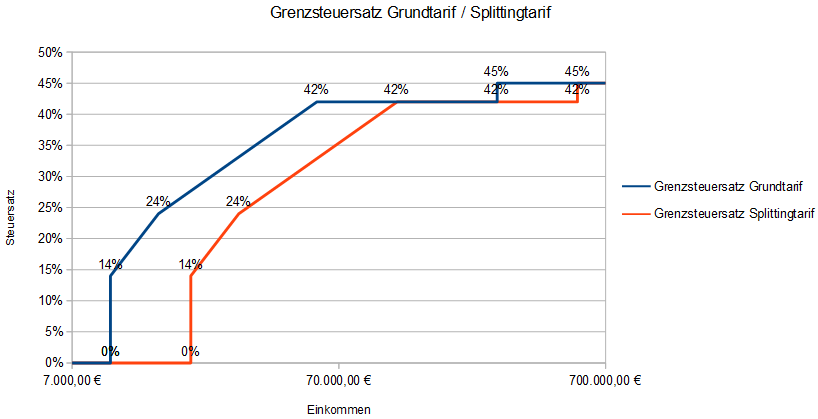

Für den Splittingtarif wird - vereinfachend ausgedrückt - das Gesamteinkommen beider Ehegatten halbiert, anschließend die Steuer ermittelt und diese wiederum mit zwei multipliziert. Auf diese Weise kann es insbesondere bei größeren Gehaltsunterschieden zwischen den Ehegatten zu günstigen Progressionseffekten kommen, welche sich bei der Steuerfestsetzung durch das Finanzamt steuermindernd auswirken. Der steuermindernde Effekt kommt in der Regel dadurch zum tragen, dass die höhere Steuerprogression des überdurchschnittlich verdienenden Ehegatten durch steuerliche Zurechnung auf den weniger verdienenden Ehegatten gemindert wird (Splittingverfahren). Bereits am 06.06.2013 wurde vom Bundesverfassungsgericht (BVerfG) entschieden, dass der Splittingtarif auch für Partner in eingetragenen Lebenspartnerschaften gilt.

Tarifzonen Splittingtarif 2024

| Tarifzone | Einkommensbereich | Grenzsteuersatz |

|---|---|---|

| Nullzone | 0 Euro | 0% |

| Progressionszone 1 | 23.208 Euro | 14% |

| Progressionszone 2 | 34.012 Euro | ca. 24% |

| Proportionalzone 1 | 133.522 Euro | 42% |

| Proportionalzone 2 | Ab 555.652 Euro | 45% |

| Tarifzone | Einkommensbereich | Grenzsteuersatz |

|---|---|---|

| Nullzone | 0 Euro | 0% |

| Progressionszone 1 | 21.816 Euro | 14% |

| Progressionszone 2 | 31.574 Euro | ca. 24% |

| Proportionalzone 1 | 125.618 Euro | 42% |

| Proportionalzone 2 | Ab 555.652 Euro | 45% |

Steuersätze Solidaritätszuschlag Grundtarif und Splittingtairf

| Jahr | Freigrenze bis ESt. | Eingangszuschlagssatz | Zuschlagssatz |

|---|---|---|---|

| vor 2021 | 0% bis 972 (1.944) Euro ESt. | 20% von ESt. | 5,5% von ESt. |

| ab 2021 | 0% bis 16.956 (33.912) Euro ESt. | 11,9% von ESt. | 5,5% von ESt. |

| ab 2023 | 0% bis 17.543 (35.086) Euro ESt. | 11,9% der ESt. | 5,5% der ESt. |

| ab 2024 | 0% bis 18.130 (36.260) Euro ESt. | 11,9% der ESt. | 5,5% der ESt. |

Zum Überblick ▲

Splitting-Verfahren

Beim Splitting-Verfahren wird davon ausgegangen, dass zusammenlebende Eheleute und Lebenspartner eine Erwerbs- und Verbrauchsgemeinschaft bilden, in welcher der eine Partner an den wirtschaftlichen Einkünften und Lasten des anderen zur Hälfte teilhat. Erzielen beide Eheleute ein gleichhohes Einkommen, so ergibt sich kein Steuervorteil. Der steuerliche Splittingvorteil gegenüber der getrennten Veranlagung lässt sich in einer individuellen Splittingtabelle online berechnen. Dabei erhält ein Ehepartner ein festes Einkommen und das Einkommen des 2. Ehegatten wird in Intervallschritten variiert. Pro Intervall lässt sich nun jeweils der sich daraus ergebende Steuervorteil berechnen. Die Berechnungen erfolgen ohne Gewähr.

Beispiel: In 2018 erzielt ein Ehepartner ein Einkommen von 40.000 Euro. Für den Einkommensbereich von 0 Euro bis 20.000 Euro zahlt er Einkommensteuer in Höhe von 2.467,00 Euro, für den Einkommensbereich von 20.001- 40.000 Euro wegen der Steuerprogression hingegen 6.203 Euro. Wenn der andere Ehepartner kein Einkommen hat, ergäbe sich aus dem Grundtarif in der Summe eine Belastung von 8.670,00 Euro bzw. 0 Euro Einkommensteuer für den anderen Ehepartner. Bei der Zusammenveranlagung wird das Einkommen aber auf beide Eheleute verteilt, so dass beide nur die Einkommensteuer für den Bereich von 0 Euro bis 20.000 Euro zahlen. Es ergibt sich wegen der Progressionseffekte in der Summe somit nur eine Einkommensteuer in Höhe von 4.934,00 Euro und damit eine Ersparnis von 3.736 Euro ohne Berücksichtigung des Solidaritätszuschlags.

Die Werte in diesem Beispiel wurden mit diesem Einkommensteuerrechner ermittelt. Wenn Sie die Steuervorteile mit dem Rechner auf dieser Seite in einer Tabelle darstellen wollen, wählen Sie statt "Splittingtabelle" die Option "Splittingvorteile" für die Berechnung.

In der nachfolgenden Tabelle können Sie erkennen, dass die Steuervorteile beim Splittingtarif um so größer sind, je größer die Einkommensdifferenz der Ehegatten ist. Haben beide Eheleute das selbe Einkommen, ergeben sich keine Steuervorteile. Im Rechner können Sie weitere Berechnungen durchführen, indem Sie hierzu die Option "Splittingvariationen" wählen.

Splittingvariationen 2024 9%KiSt

| Einkommen1 | ESt.1 | KiSt1+Solz1 | Einkommen2 | ESt.2 | KiSt2+Solz2 | Steuern Einzelveranl. | Steuern ZusVeranl. | Ersparnis ZusVeranl. |

|---|---|---|---|---|---|---|---|---|

| 0,00 | 0,00 | 0,00 | 50.000,00 | 10.906,00 | 981,54 | 11.887,54 | 6.664,26 | 5.223,28 |

| 5.000,00 | 0,00 | 0,00 | 45.000,00 | 9.155,00 | 823,95 | 9.978,95 | 6.664,26 | 3.314,69 |

| 10.000,00 | 0,00 | 0,00 | 40.000,00 | 7.495,00 | 674,55 | 8.169,55 | 6.664,26 | 1.505,29 |

| 15.000,00 | 581,00 | 52,29 | 35.000,00 | 5.925,00 | 533,25 | 7.091,54 | 6.664,26 | 427,28 |

| 20.000,00 | 1.759,00 | 158,31 | 30.000,00 | 4.446,00 | 400,14 | 6.763,45 | 6.664,26 | 99,19 |

| 25.000,00 | 3.057,00 | 275,13 | 25.000,00 | 3.057,00 | 275,13 | 6.664,26 | 6.664,26 | 0,00 |

| 30.000,00 | 4.446,00 | 400,14 | 20.000,00 | 1.759,00 | 158,31 | 6.763,45 | 6.664,26 | 99,19 |

| 35.000,00 | 5.925,00 | 533,25 | 15.000,00 | 581,00 | 52,29 | 7.091,54 | 6.664,26 | 427,28 |

| 40.000,00 | 7.495,00 | 674,55 | 10.000,00 | 0,00 | 0,00 | 8.169,55 | 6.664,26 | 1.505,29 |

| 45.000,00 | 9.155,00 | 823,95 | 5.000,00 | 0,00 | 0,00 | 9.978,95 | 6.664,26 | 3.314,69 |

| 50.000,00 | 10.906,00 | 981,54 | 0,00 | 0,00 | 0,00 | 11.887,54 | 6.664,26 | 5.223,28 |

Splittingtabellen berechnen

In der individuell berechenbaren Splittingtabelle werden die Einkommensteuer, die Kirchensteuer, der Solidaritätszuschlag sowie die Steuersätze in Abhängigkeit vom zu versteuerndem Einkommen und gegebenenfalls der Progressionseinkünfte beider Ehegatten dargestellt. Die für 2023 und 2024 erhöhten Grundfreibeträge sowie die sogenannte Reichensteuer (Steuersatz 45%) werden bei Berechnung der Splittingwerte durch den intern verwendeten Steuerrechner berücksichtigt.

Zur Nutzung des Spittingtabellenrechners kann zunächst der Startwert für das zu versteuernde Einkommen der Eheleute ausgewählt werden. Als nächstes können die Anzahl der Tabellenzeilen und die Intervallgröße für die Steuertabelle angepasst werden. Der Splittingtabellen-Rechner berechnet dann die Steuerwerte für die Splittingtabelle in den entsprechenden Intervallschritten. Im Anschluss an die Berechnung lassen sich die Splittingtabellen als PDF herunterladen. Das zu versteuernde Einkommen ist nicht zu verwechseln mit dem Jahresbruttolohn, sondern ist unter Berücksichtigung von Werbungskosten, Sonderausgaben, außergewöhnlichen Belastungen, weiterer Einkünfte etc. zu ermitteln. Alternativ lässt sich das zu versteuernde Einkommen aus dem gewünschten Nettoeinkommen auf der Seite Steuertabelle.com.de ermitteln und tabellarisch darstellen.

Weitere Informationen hierzu und einen Splitting-Rechner zur Berechnung der Steuerersparnis bei der Zusammenveranlagung finden Sie auf der Seite Ehegattensplitting.info. Auf der folgenden Unterseite erhalten Sie den schnellen Überblick durch die Splittingtabellen im PDF-Format. Alle Online Berechnungen mit dem Splittingtabellen-Rechner erfolgen ohne Gewähr.

Voraussetzungen Zusammenveranlagung

Für die Zusammenveranlagung müssen die Ehegatten gem. §26 EStG unbeschränkt einkommensteuerpflichtig sein und nicht dauernd getrennt leben. Es ist ausreichend, wenn die Voraussetzungen für den Splittingtarif am Anfang des Steuerjahres vorlagen oder im Laufe des Steuerjahres eingetreten sind. Das so genannte Gnadensplitting wird bei Tod eines Ehegatten gem. § 32a Abs. 6 Satz 1 Nr. 1 EStG auch im Steuerjahr nach dem Todeszeitpunkt gewährt. Bei getrennt lebenden Eheleuten kann ein so genannter Versöhnungsversuch genügen, um zusammen veranlagt zu werden. Die Zusammenveranlagung wird in der Einkommensteuererklärung beantragt, indem im Steuerformular "Mantelbogen" der Punkt Zusammenveranlagung angekreuzt wird und beide Ehepartner die Steuererklärung unterschreiben. Da die Einzelveranlagung für Ehegatten aber in manchen Fällen günstiger, sollte auf jeden Fall vorher eine Günstigerprüfung durchgeführt werden. Gegebenenfalls kann die Art der Veranlagung auch nach Erhalt des Steuerbescheides - etwa im Einspruchsverfahren - noch geändert werden, sofern entsprechende Firsten nicht überschritten wurden. Weitere Informationen finden sich im Gesetz unter §26 EStG und §26 b EStG.

Zum Überblick ▲

Online Günstigerprüfung Splttingtarif - Grundtarif

In den meisten Fällen ergibt sich bei Zusammenveranlagung Steuervorteil gegenüber der Einzelveranlagung. Bei Abgabe der Steuererklärung zu beachten ist aber, dass der Splittingtarif nicht immer steuerlich günstiger ist als der Grundtarif. Dieses kann z.B. der Fall sein bei vortragsfähigen Verlusten oder bei Progressionseinkünften eines Ehegatten. Hat eine Ehegatte in 2018 etwa ein zu versteuerndes Einkommen in Höhe von 12.000 Euro und steuerfreie Progressionseinkünfte (z.B. Arbeitslosengeld 1) in Höhe von 14.000 Euro und der andere Ehegatte ein zu versteuerndes Einkommen von 15.000 Euro, so ist die Einzelveranlagung mit dem Grundtarif um 360,36 Euro günstiger als die Zusammenveranlagung mit dem Splittingtarif.

| |

Zu den Favoriten hinzufügen Zu den Favoriten hinzufügen

| TOP ▲ |

Splittingverfahren beim Lohnsteuerabzug

Sollen an Stelle der Einkommensteuer die Lohnsteuer bzw. die günstigste Steuerklasse für Ehegatten berechnet werden, kann ein kostenloser Lohnsteuerrechner oder der Rechner zur Steuerklassenberechnung für Ehepaare genutzt werden. Als Steuerklassen kommen die Steuerklassenkombinationen 3/5, 5/3 oder 4/4 mit und ohne Faktor in Betracht. Die Steuerklassenkombination 4/4 mit Faktor ist in der Regel günstiger als ohne Faktor, da durch den Faktor das Splittingverfahren zur Anwendung kommt. Zu beachten ist, dass die steuerliche Vorteilhaftigkeit der Steuerklassenwahl nicht unbedingt als Entscheidungskriterium dienen muss, wenn es etwa um Lohnersatzleistungen geht, welche vom Nettolohn abhängen (Elterngeld, Arbeitslosengeld etc.). In der Berechnung wird auch die voraussichtliche Steuerlast sowie das für die Lohnberechnung zugrunde gelegte zu versteuernde Einkommen ermittelt. Je nach Steuerklassenwahl ergeben sich daraus zu erwartende Steuererstattungen oder Nachzahlungen. Bei Abgabe einer Steuererklärung sind allerdings weitere Faktoren zu berücksichtigen, welche das zu versteuernde Einkommen und damit die festzusetzende Einkommensteuer ändern. Die durch den Arbeitgeber einbehaltene Lohnsteuer stellt eine Vorauszahlung für die Einkommensteuer dar. Bei Abgabe einer Steuererklärung wird die einbehaltene Lohnsteuer auf die vom Finanzamt festgesetzte Einkommensteuer angerechnet. Auch wer nicht zur Abgabe einer Steuererklärung verpflichtet ist, sollte daher überprüfen, ob es bei Abgabe einer Einkommensteuererklärung zu einer Steuererstattung kommt. Als tabellarische Übersicht zur Auflistung der Lohnabzüge und des Nettoverdienstes für Alleinstehende oder Ehepaare dient diese kostenlose Lohnsteuertabelle.

Zum Überblick ▲